十分钟快速了解养老金融

2019年末,我国60岁及以上人口为25388万人,占18.1%;其中,65岁及以上人口为17603万人,占12.6%,我国即将迈入深度老龄化社会阶段。庞大的老龄群体带来对养老服务需求的日益增长,而目前我国老年群体的养老金来源仍以政府主导的基本养老保险为主,因此近年来,养老金融市场逐渐成为各大商业银行的争夺市场的“新蓝海”,其中以各大银行旗下的理财子公司作为战略布局的推进者趋势明显。据普益标准统计,截至2020年6月24日,已有15家银行发行了115款养老理财型产品,已有中银理财、招银理财、工银理财、中邮理财、光大理财和兴银理财等多家银行理财子公司推出养老系列产品。

那么,除了养老理财型产品,目前市场上还有哪些有关养老消费的金融服务,接下来请跟随和睿来了解下吧。

以专属银行卡为载体提供养老金融综合服务

自2011年中信银行推出“信福年华卡”作为养老金融服务载体以来,陆续有银行采用此类方式进入养老金融市场。此类方式以专属银行卡为基础,提供专属理财、专有优惠和增值服务等综合服务,也有银行与养老机构合作提供疗养度假服务或优先入住权。

- 案例1:中信银行“信福年华卡”

2011年10月9日,中信银行总行推出国内首张中老年人专属银行卡——“信福年华卡”。“信福年华卡”分为金卡和白金卡,除具备中信理财宝金卡和白金卡功能外,还提供理财、便利、健康、休闲等多项专属增值服务。

“信福年华卡”最突出的两个亮点是养老按揭和全国预约挂号服务。养老按揭是中信银行借鉴国外“倒按揭”即“反向住房抵押贷款”推出的养老贷款,用卡客户或其年满18岁法定赡养人可向银行申请房产抵押贷款用于养老,中信银行将根据所抵押房产的价值和合理的养老资金确定贷款金额,累计贷款额最高不超过所抵押住房评估值的60%,且每月支付的养老金不超过2万元。借款人只需按月偿还利息或部分本金,贷款到期后再一次性偿还剩余本金。如果到期后不能偿还本金,将以所抵押房产处置后资金偿还银行贷款。同时,针对此项服务中信银行设置了比较严格的规定和较高的准入门槛:申请贷款人名下至少要有两套住房,养老按揭贷款最长期限为10年,而且贷款也必须用于养老。但受传统观念的影响,此项服务推出后社会的接受度并不高。

另外,全国预约挂号服务由银行与中国医院协会合作推出,用卡客户只需拨打“独享挂号专线”95558即可在全国40多个城市和160多家医院预约专家服务,不用去医院窗口排队。

- 案例2:兴业银行“松鹤卡”

2012年5月,兴业银行面向50岁(含)以上、在银行资产总量符合要求的客户推出国内首个养老金融综合服务方案——“安愉人生”,提供专属产品定制、身心健康管理、财产安全保障、法律顾问服务等符合中老年客户需求的专项金融和增值服务。“安愉卡”分为金卡和银卡。50岁(含)以上银行普通客户,可先持安愉银卡,受邀体验“安愉人生”服务,50周岁(含)以上银行黄金层级及以上客户,可直接持安愉金卡,全面享受“安愉人生”服务。

2013年起兴业银行陆续推出多项银行理财产品,如首款老年客户专属理财产品---安愉养老财富1号人民币理财产品;2015 年上半年,推出了多款以结构性理财为主的安愉人生养老金托管计划;2015年9月,发行了“安愉百富2号”开放式净值型理财产品。

同时,针对老年人偏好定期存款的储蓄习惯,兴业银行又推出安愉分期付息产品、安愉智能定期产品两款安愉储蓄产品。安愉分期付息产品使客户实现每月领利息功能,客户一次性存入定期存款,每月可获得定期存款利息。安愉智能定期产品最长存期为5年,特点是支持不限次数提前支取。该产品起存时不约定存期和利率,提前支取时,支取部分按实际存期和相应期限定期利率计息。

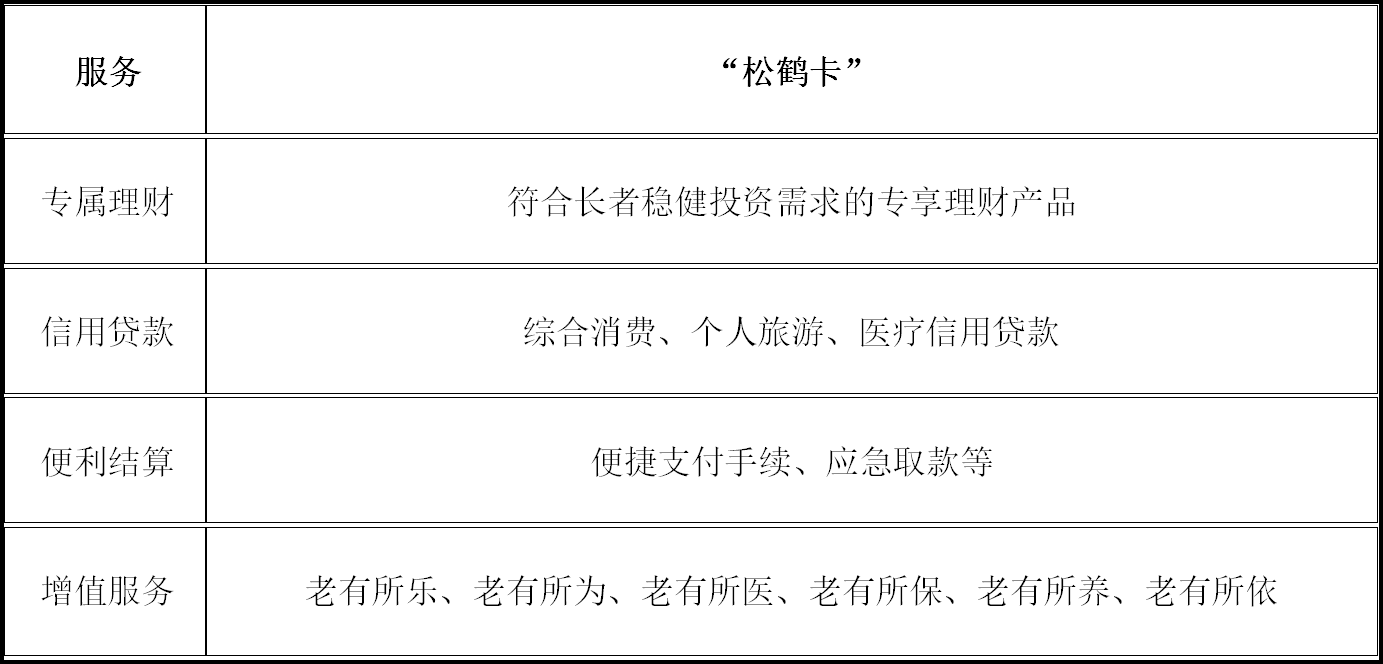

2013年10月25日,兴业银行在海口发布“安愉人生”服务升级方案,推出更多老龄客户专属服务。方案升级后,发行专属载体卡——“松鹤卡”,提供专属理财、信用贷款、便利结算、增值服务四方面服务。

其中,增值服务包括老有所乐、老有所为、老有所医、老有所保、老有所养、老有所依六方面内容。“老有所乐”指银行在全国各地成立“安愉人生”俱乐部,为老人免费开设书画、摄影、太极拳、健康保健等学习班,也举办歌咏、广场舞等文体比赛和扶贫、捐赠等公益活动,丰富老人生活;“老有所为”指与各地老年机构和团体合作,为老人发挥专长提供广阔平台;“老有所医”指为老人量身定制“安愉人生”专属医疗健康管理方案;“老有所保”指提供人身意外保险、财产保险及法律顾问等专属服务;“老有所养”指联合多家国内知名养老服务机构(如,海口恭和苑),提供高端异地休闲养老服务(如,入住享受折扣优惠)。

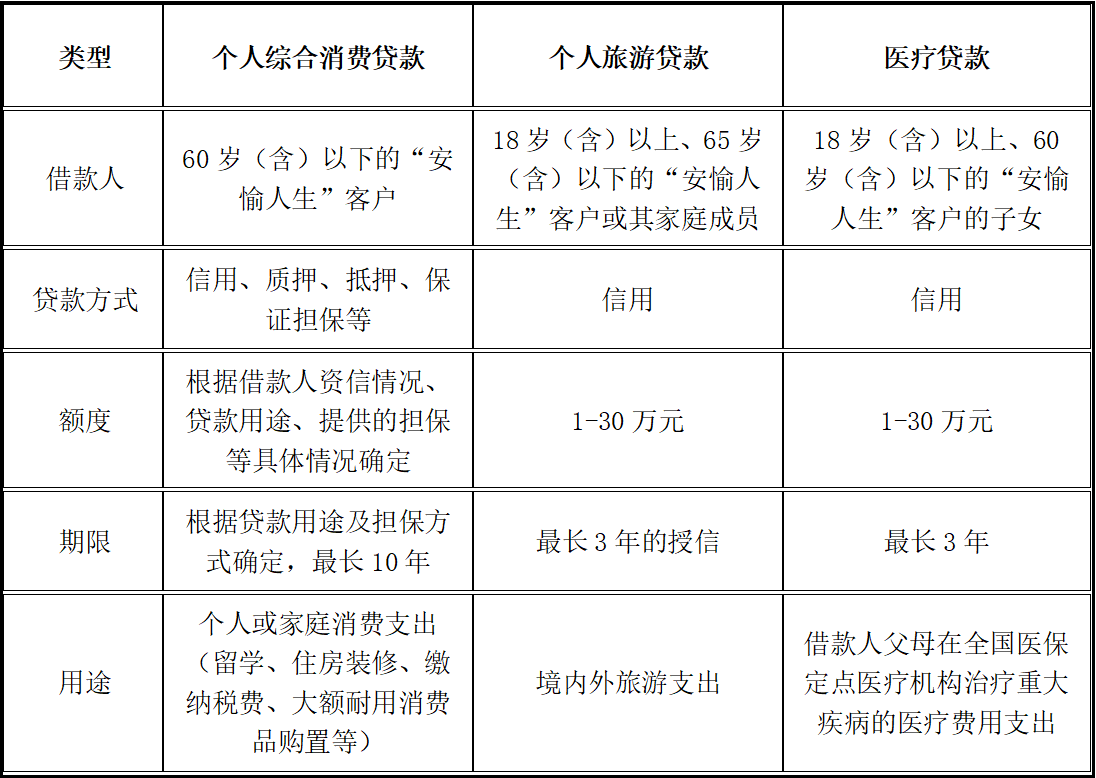

而信用贷款的具体情况如下表所示:

经过多年深耕,“安愉人生”养老金融品牌形成了较强的市场影响力,截至2018年6月末,兴业银行“安愉人生”客户数160.66万户,占全行VIP客户数的50.41%;“安愉人生”客户综合金融资产8132.6亿元,占全行VIP客户综合金融资产的53.39%。

以“存房+养老”模式提供养老金融综合解决方案

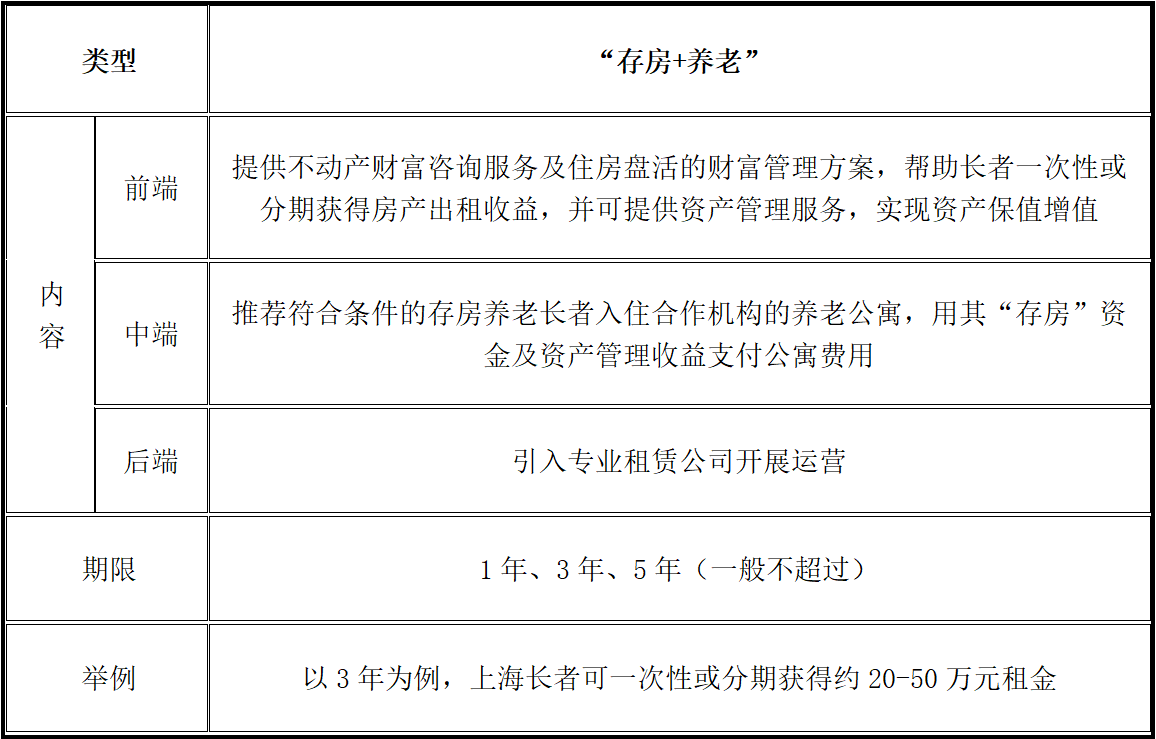

2018年,建行联合几家养老机构推出“存房+养老”模式,长者可将住房委托银行进行出租,换取“存期”租金来进行养老。与倒按揭、保险养老等“以房养老”模式相比,该模式不发生房屋所有权转移,长者还能继续享受房产增值收益,接受度更高;与租房入院(出租已有住房入住养老院)养老模式相比,“存房+养老”能提升金融机构参与度,更好实现租赁收益保值增值。

- 案例:建行“存房+养老”模式

2018年10月22日,广州建行与建信养老金管理有限责任公司、广东建融住房服务有限责任公司、广州市万颐养老院有限公司、上海申养投资管理股份有限公司等6家养老机构分别签署战略合作协议,推出“存房+养老”新模式,将“存房”业务融入养老市场,构建养老新生态。建信养老金管理有限责任公司与60多家养老机构合作,可提供约15000套养老房源。

根据相关调查,大多数老人认同这一服务模式,并表示“房屋评估值是否理想”是做决定的关键。但也有老人担心与“大企业”签合同会遭遇“霸王条款”,导致“投诉无门”。

整体而言,“存房+养老”模式下,存房养老长者实现了住房的长租收益及增值收益,房屋租赁公司获得了更多的长租房源,养老机构得到稳定的客源及收入来源,租客获得了优质的居住条件;这一模式充分发挥了金融机构、养老机构、租赁企业各自的比较优势,提供了养老金融综合解决方案,实现多方共赢。

面向养老项目推出养老贷

近年来,养老公寓、CCRC等养老项目快速增加,养老金融需求变得更为具体。因此,不乏有银行嗅得商机,推出针对特定养老项目的养老服务消费贷款,提供点对点式的养老金融服务。与一般贷款相比,此类贷款具有手续简便、贷款灵活、期限长、利率低等优势。

- 案例1:建行 “善建颐养”综合金融养老服务

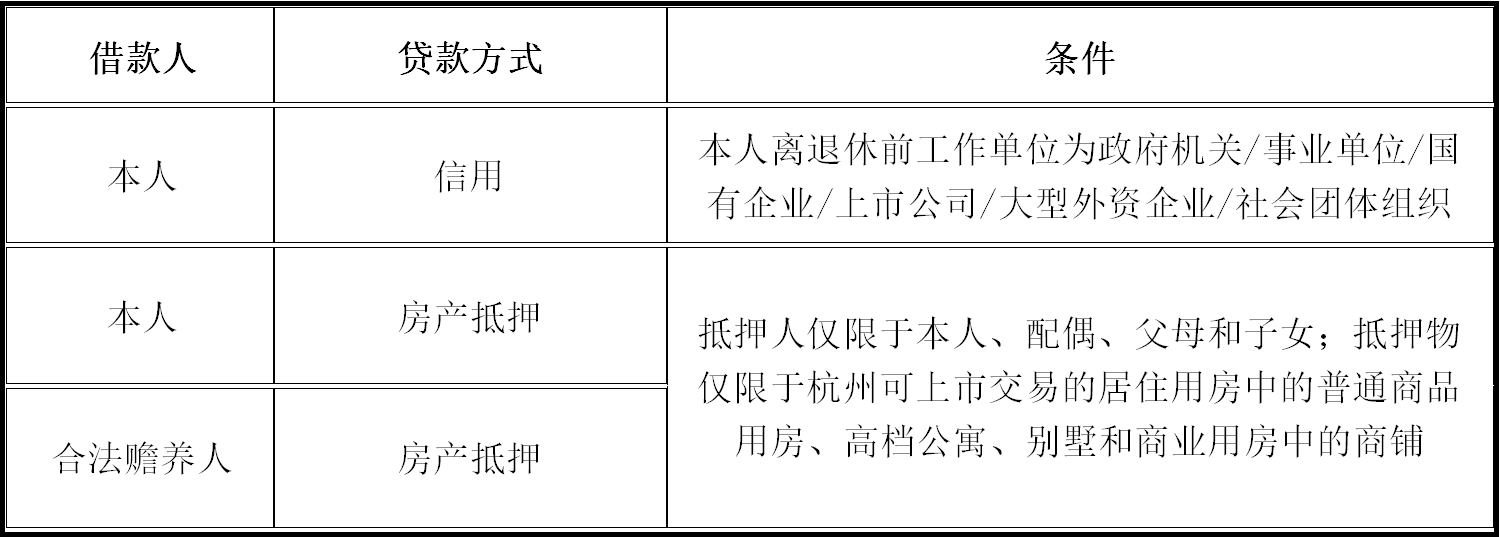

2019年5月,中国建设银行浙江省分行与万科杭州公司签署了“善建颐养”综合金融养老服务等合作协议,用于向万科随园嘉树养老公寓支付养老服务消费的个人贷款业务,即中国建设银行浙江省分行个人养老服务消费贷款,是建设银行是向符合条件的万科随园嘉树签约住户发放的。海月随园嘉树签约长者可凭本人信用或本人/合法赡养人房产抵押办理个人贷款,只需首付项目总价的25-30%,剩余部分按揭支付。

【贷款额度】

- 不可循环,总额度≤100万元;贷款额度+政府补贴(如有)≤养老服务合同金额的75%;

- 收入还贷比≤60%;

- 以抵押方式办理,普通商品用房、高档公寓抵押率≤70%,别墅抵押率≤60%,商铺抵押率≤40%。

【贷款期限】

- ≤20年;

- ≤养老服务合同约定的服务期限;

- ≤养老居所租赁期限(如涉及);

- 贷款到期日,借款人(共同借款人)为养老服务消费者的合法赡养人的,借款人(共同借款人)的年龄≤70周岁。

- 案例2:泸州银行“康养贷”

2020年6月28日,泸州银行针对春江酒城嘉苑(CCRC养老项目)购卡会员的融资需求,专门开发推出了一款个人养老消费信用贷款产品——“康养贷”。客户可凭借个人良好信用,只需提供本人身份证明、购卡合同和家庭资产证明即可申请办理,贷款最高额度可达到购买会员卡总价的50%,贷款期限最长达10年,利率更是低至同期个人住房按揭贷款水平,为客户提供便捷的养老金融服务。

在国外,金融养老是较为普遍的养老模式,但在我国才刚刚起步。从本质上讲,养老金融是一种市场化的服务工具,是一种有助于提高老年人生活品质的养老方式,也是政府主导的社保体系与养老服务的重要补充,具有广阔的市场前景。相信随着我国老龄化程度的加深,养老观念的日渐开放,现代养老金融也将大有可为。

2020-07-13

2020-07-13